Grand bundling, the bundling of multiple streaming services, is a major trend in the SVOD market that has emerged in the wake of the streaming wars.

While it's not yet as prevalent as cable TV, streaming services that feel threatened by their own survival are banding together more. Not just among themselves, but also with competitors, offering bundling when it makes sense.

Comcast has come up with a "Stream saver bundle". It combines the streaming service Peacock with Netflix and Apple TV+. Paramount+ is also looking for a partner to run its streaming service together. It's important that this bundling emphasizes synergies and minimizes cannibalization.

Triple-bundled services can be a great way to retain existing customers. While demand for live original content drives subscription growth, library content plays a key role in keeping customers on the platform. Netflix has also gained a competitive advantage in recent years based on the sheer size of its library.

여러 스트리밍 서비스들을 묶어 제공하는 이른바 ‘그랜드 번들링(Grand Bundling)'은 스트리밍 전쟁 이후 등장한 SVOD 시장 주요 트렌드다. 아직 케이블TV만큼은 아니지만, 독자 생존에 위협을 느낀 스트리밍 서비스들은 더 많이 뭉치고 있다. 자사 뿐만 아니라 경쟁사들끼리도 이해 관계가 맞다면 뭉쳐 번들링을 제공한다.

컴캐스트(Comcast)는 ‘스트림세이버 번들(Stream saver bundle)’을 내놨다. 스트리밍 서비스 피콕(Peacock)과 넷플릭스, 애플 TV+를 합친 구독 상품이다. 파라마운트+(Paramount+) 역시 스트리밍 서비스를 함께 운영할 파트너를 찾고 있다. 이런 번들링은 서로의 시너지를 강조하고 자기 감식(cannibalization)을 최소화하는 것이 중요하다.

[프랜차이즈 IP의 위기 속 협업]

스타워즈, 배트맨, 해리포터 등 이른바 프랜차이즈 IP는 수십 년 동안 디즈니와 WBD의 운명을 좌우해왔다. 100년 스튜디오 디즈니와 워너의 가치도 여기에서 발생했다. 하지만 세대가 변해감에 따라 이들이 가진 IP도 쇠퇴의 길을 걷고 있다.

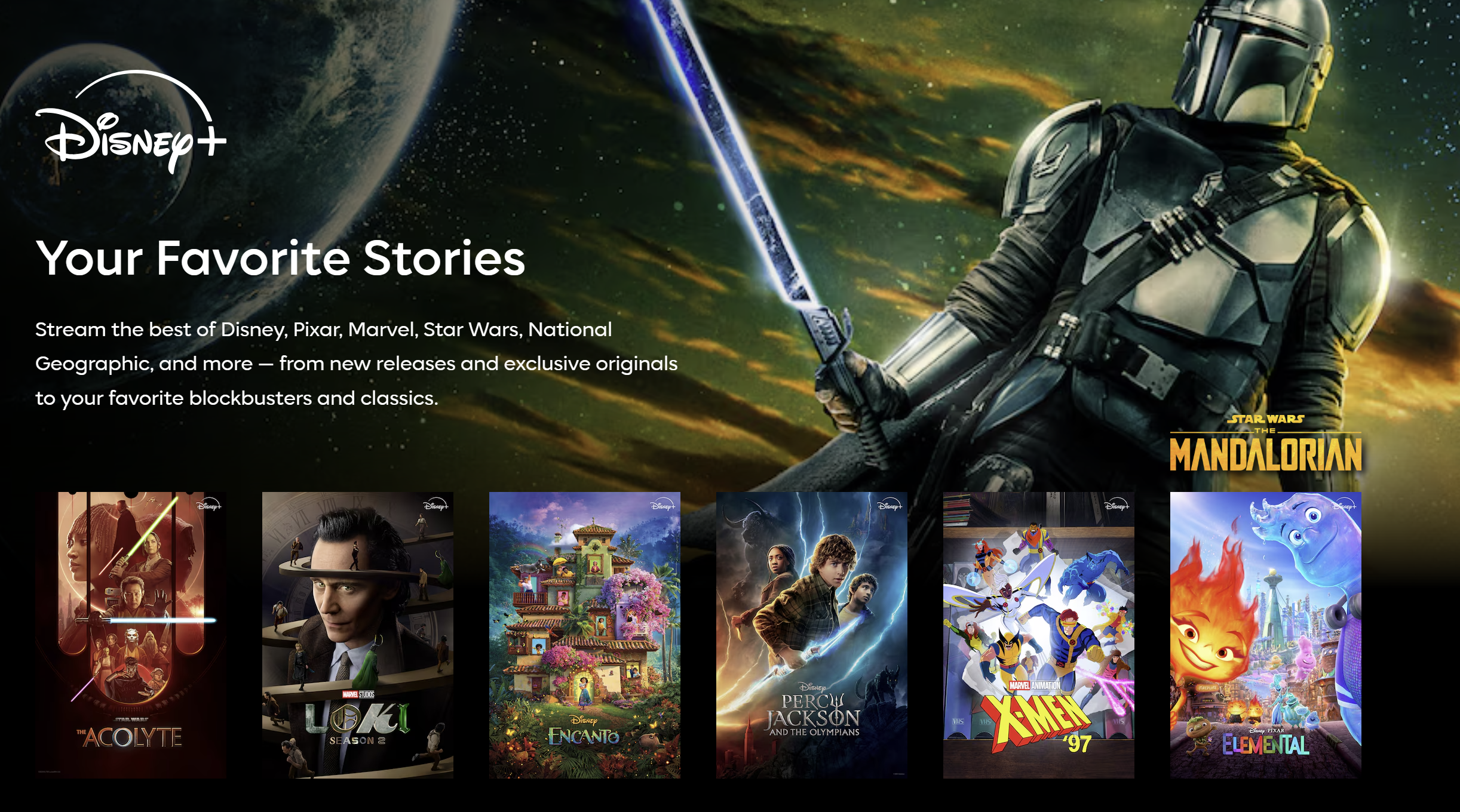

특히 디즈니+는 스타워즈 실사 영화 시리즈의 수요는 급감하고 있다. 만달로리언 등 TV시리즈를 계속 만들어내고 있지만 수요가는 예전만 못하다. 제작비가 꾸준히 상승하는 상황에서 수요에 대한 수익률 하락은 디즈니에게 적신호가 될 수 있다. 영화 역시 마찬가지다.

스타워즈 영화 작품은 개봉 사이 기간만 7년이 걸린다. 개봉 실제 마블 영화에 대한 사람들의 시선이 바뀌고 있다. 디즈니 역시 마블을 보는 시선이 달라지고 있다.

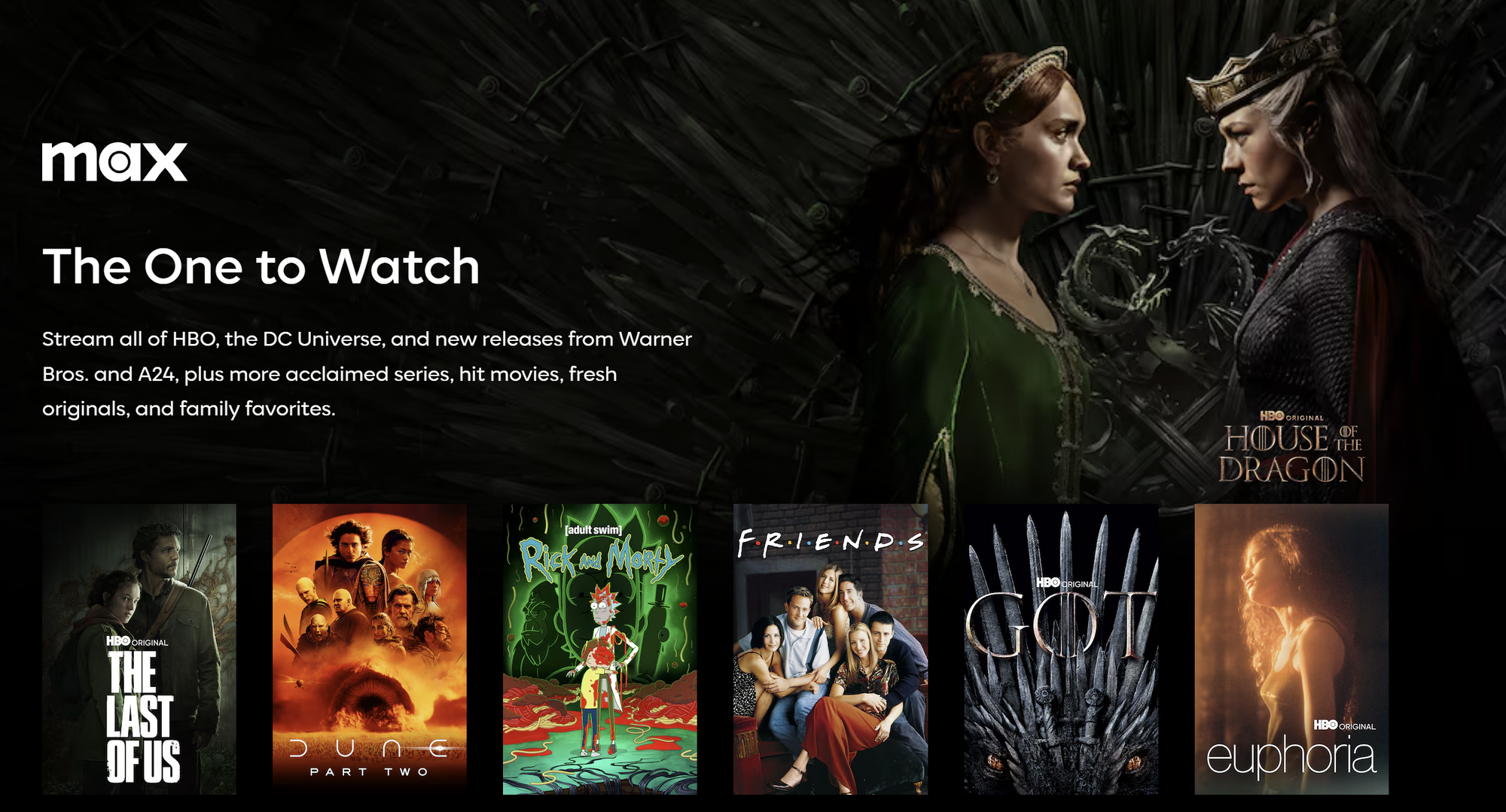

WBD의 DC유니버스는 브랜드를 새롭게 세우고 있다 스트리밍 서비스에 익숙한 젊은 세대들의 주목을 받기 위해서다. 펭귄(The Penguin)이 맥스(Max)에서 출시되고 2025년 슈퍼맨을 시작으로 제임스 건(James Gunn) 감독의 리부트 작품도 공개될 예정이다. DC, 해리포터, 프랜차이즈 '맥스 오리지널' 중 몇 편은 HBO의 실시간 채널에도 데뷔한다.

[디즈니+WBD, 메이저 간의 첫 번째 협업 모델]

이런 관점에서 디즈니와 워너브러더스디스커버리(WBD) 협업은 유심히 볼 필요가 있다. 이 두회사의 협력은 당연히 스트리밍 시자엥서 넷플릭스에 대항하기 위해서다. 2024년 7 월 디즈니와 WBD는 디즈니+와 맥스, 훌루(Hulu)를 묶은 번들을 내놓는데 이어 스포츠 스트리밍(물리적 결합) 베누(Venu)도 출격을 앞두고 있다.

![[프리미엄 리포트] 미국 케이블TV 2025, 변화와 미래 전략](https://cdn.media.bluedot.so/bluedot.directmedialab/2025/05/vj931j_202505270106.png)