Global streaming services Netflix and Disney+ are dominant, with 250 million and 150 million subscribers respectively. Max, Paramount+, and Peacock, on the other hand, have between 90 million and 30 million subscribers and are fighting for share. In a global streaming market dominated by economies of scale, it's hard for minor streamers to survive. For starters, minor streamers are very weak in terms of content library size and diversity.

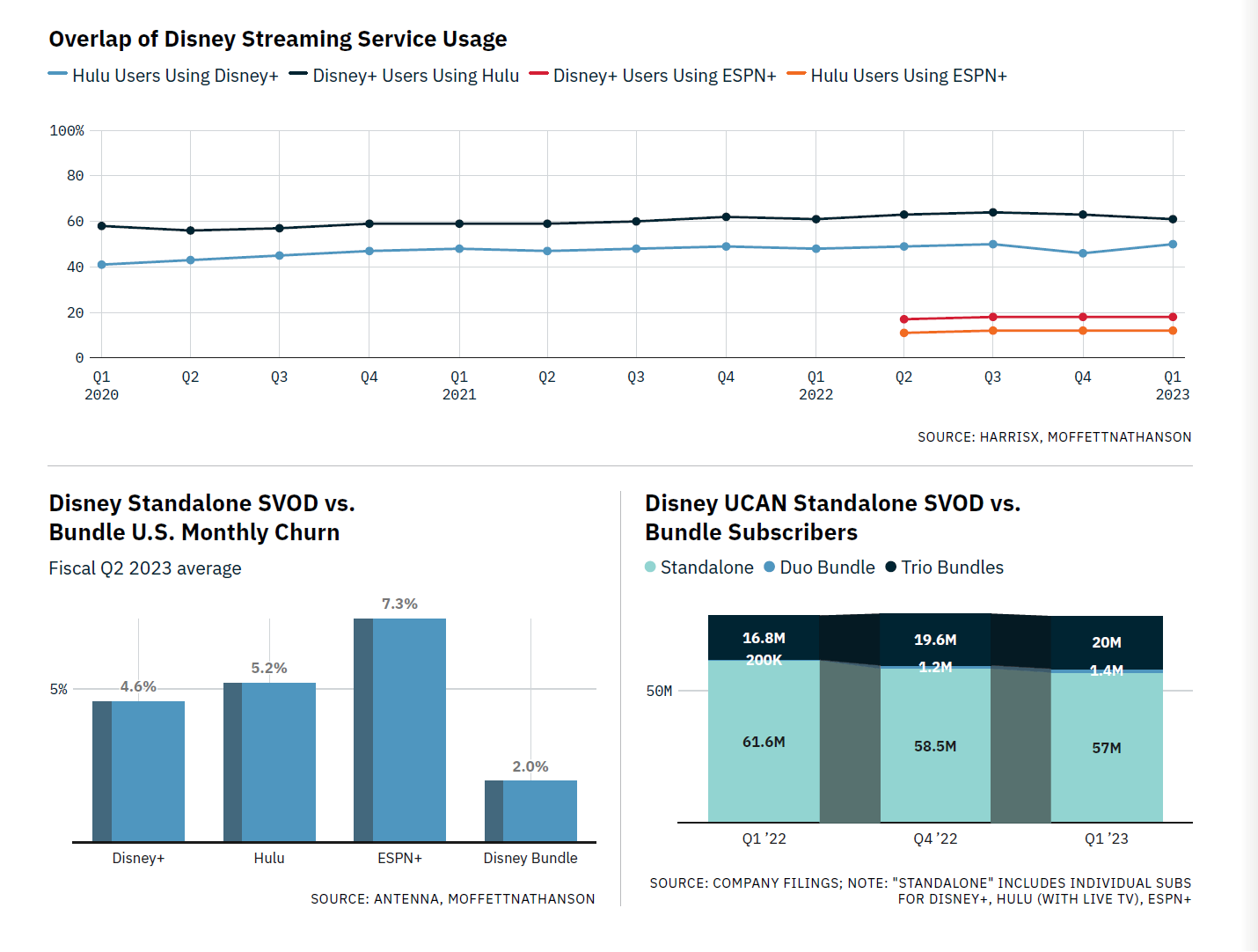

The Wall Street Journal reported on December 1, 2023 that Apple TV+ and Paramount+ are considering a new bundling deal that would allow subscribers to leave their services. It's a move designed to lower the churn rate of both services. Both Apple TV+ and Paramount are struggling with high churn rates. Disney is closing in on Netflix's top spot. The integration of Hulu and Disney+ is in full swing. Starting in December, U.S. Disney+ and Hulu subscribers will be able to watch Hulu content through Disney+. It's a one-app experience. If Disney+ and Hulu integrate well, they could join Netflix in reaching the 200 million subscriber mark quickly.

The keyword for streaming in 2024 is likely to be 'Great Bundling'. South Korea is also seeing a lot of interest in bundling, with Tving and Wavve recently discussing a merger. Bundling literally means bundling two subscription services together and offering a discount. A merger doesn't have to mean the death of a streaming service.

![[프리미엄 리포트] 미국 케이블TV 2025, 변화와 미래 전략](https://cdn.media.bluedot.so/bluedot.directmedialab/2025/05/vj931j_202505270106.png)