The age of streaming is here. The penetration of cable TV and other pay TV services in the home is half of what it was a decade ago. Alice, which reported its fourth-quarter earnings on Feb. 14, also revealed that it lost 62,000 cable TV subscribers.

Pay TV research firm Moffettnathanson reported that as of the third quarter of 2023, U.S. pay TV penetration was 54.8%. In terms of households, that's about 55 million, the lowest level since 1989. In contrast, pay-per-view alternative broadcast platforms such as YouTube TV are growing strongly.

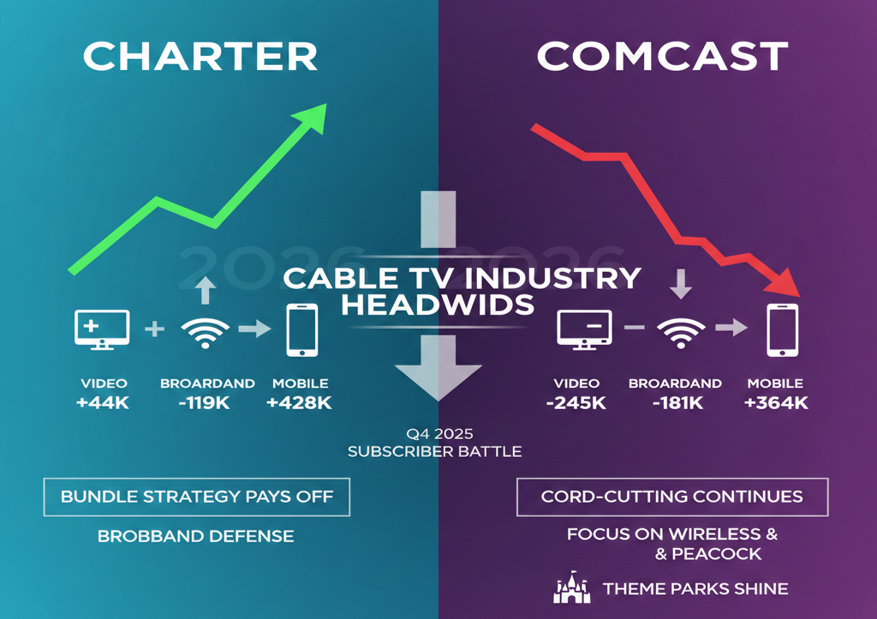

However, pay-TV companies are not yet a negligible force in the broadcast market. The pay-TV crisis isn't just about subscriber losses. Rising broadcast TV fees and retransmission fees per subscriber are hurting cable operators' bottom lines.

These fees are paid to broadcasters and channels for providing content. Broadcast TV fees are usually included in cable TV subscribers' bills. It is the main reason for the increase in the price of paid broadcasting monthly subscription. These rising costs have a negative impact on cable TV subscriber growth.

Cable companies also have to pay retransmission fees to local terrestrial broadcasters every year. This, too, is bound to affect costs.

Streaming services aren't doing well either. They're the future of media, but they're not yet profitable. Suddenly, media companies are cutting back on costly streaming content.

The media market double-dip is in full swing, with paid broadcast stagnating and streaming not making money.

스트리밍 시대가 왔다. 케이블TV 등 유료 방송의 일반 가정 침투율은 10년 전에 비해 절반 수준으로 떨어졌다.

2024년 2월 14일 전년도 4분기 실적을 발표한 알리스(Alice)도 케이블TV 구독자가 6만 2,000명 감소했다고 공개했다. 유료방송 조사 기관 모펫내탄슨(Moffetnathason)은 2023년 3분기 기준, 미국 유료 방송의 가구 내 침투율(TV penetration)은 54.8%였다고 보도했다.

가구수 기준으로는 5,500만 명 정도로 1989년 이래 가장 낮은 수준이다. 이에 반해 유튜브TV 등 유료 방송 대체 방송 플랫폼은 크게 성장하고 있다.

그러나 아직은 유료 방송 사업자는 방송 시장에서 무시할 수 있는 지위는 아니다. 유료방송의 위기는 가입자 감소에 그치지 않는다. 매년 인상되는 방송TV 이용료(broadcast TV fees)나 가입자 당 재전송료(retrans fee per subscriber)는 케이블TV사업자들의 수익을 악화시키고 있다.

이들 비용은 방송사와 채널에 콘텐츠 제공 대가로 지급하는 비용이다. 방송TV이용료는 보통 케이블TV가입자들의 고지서에 포함된다. 유료 방송 월 이용 가격 인상의 주된 원인이다. 이런 비용 상승은 케이블TV 구독자 증가에 악영향을 미친다.

케이블TV는 또 매년 재전송료(retransmission fee)를 지역 지상파 방송사에 지급해야 한다.

이 역시 원가에 영향을 미칠 수 밖에 없다. 스트리밍 서비스 역시 상황이 좋지 않다. 미디어의 미래라고 하지만 아직은 수익이 나지 않는다. 급기야 미디어 기업들은 비용이 많이 드는 스트리밍 콘텐츠 제작을 줄이고 있다. 유료 방송은 침체되고 스트리밍은 돈을 못버는 미디어 시장 더블하락이 본격화되고 있다.

[방송 TV이용료, 매년 인상 고객 부담]

카간(S&P Global Market Intelligence Kagan)에 따르면 2023년 1분기부터 2024년 1월까지 미국 유료 방송 사업자 9개 중 7개가 방송 TV 이용료(broadcast TV fees)를 인상했다. 방송TV이용료는 케이블과 위성 회사가 지역 방송 채널(ABC, NBC, CBS, FOX 등)을 소비자에게 제공하는 비용이다.

![[프리미엄 리포트] 미국 케이블TV 2025, 변화와 미래 전략](https://cdn.media.bluedot.so/bluedot.directmedialab/2025/05/vj931j_202505270106.png)